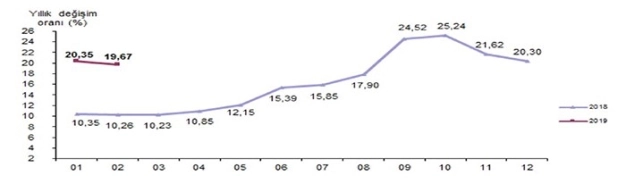

Türkiye İstatistik Kurumu, şubat ayı enflasyon verilerini açıkladı. Hem TÜFE hem de Yurt İçi ÜFE rakamlarını değerlendireceğiz. Şubat ayı verilerine göre Tüketici Fiyat Endeksi yıllık bazda yüzde 20.35’ten yüzde 19.67 seviyelerine gevşedi. 2018 şubat ayında aynı veri yüzde 10.26 idi. Yani geçen senenin neredeyse hâlâ iki katı seviyesinde.

Bu tabloya göre kur manipülasyonunun verdiği zararlar hâlâ devam ediyor. Bu arada faizlerin TÜFE rakamlarının altına çekilmesi negatif faiz anlamına geleceğinden sermaye kaçışına neden olabilir. Yani kısacası faizlerin düşüşü de enflasyonda kalıcı düşüşe ve piyasanın da buna inanmasına bağlı. Gerek enflasyon gerekse faizlerde büyük dalgalanmaya neden olan olay kurlardaki manipülatif hareketti. Piyasa bu hareketin bir daha olamayacağına inandırılmalıdır. Tabi ki alınan tedbirlerle.

Yukarıdaki grafikte de görüleceği üzere 2018 Ağustos ayında yüzde 17.90 olan enflasyon bir ay sonra yüzde 24.52 olarak gerçekleşmiştir. Bu sıçramanın verilere girmesi nedeniyle yatırımcı aynı olayı yaşayabiliriz düşüncesiyle daha tedbirli gelecektir.

Döviz sepeti 05/11/2018 gününden beri aynı seviyelerde. Buna rağmen enflasyon 15’li seviyelere geri inemedi. Maalesef kur dalgalanmasının olumsuz etkisinin azaltılması süreci bir süre daha devam edecek. Önümüzdeki dönemde kurlarda benzer olaylar yaşanırsa o zaman ne hedeflerin ne de alındığı ifade edilen tedbirlerin bir anlamı kalmayacak. O yüzden dövizdeki hareket, ekonomi için hayati derecede önemli. Teknik göstergeler de maalesef yükselişe hazırlık yapıldığı izlenimi verdiğinden son derece dikkatli olmakta fayda var.

Gelelim Yurt İçi Üretici Fiyat Endeksi’ne. Üreticilerde enflasyonun durumu nedir ona bakalım. Burada artış yıllık bazda hâlâ yüksek ve yüzde 29.59. Bir önceki ay yüzde 32.93 olan Yurt İçi ÜFE bir önceki aya göre yıllık bazda önemli bir düşüş sağladı. 2018 yılı temmuz ayında yüzde 25 olan rakam 2 ay sonra yani 2018 eylül ayında yüzde 46.15 oluverdi. Yani zemin bu kadar kaygan.

Enflasyon düşerken, düşüşün kurlardaki gevşemeyle alakalı olması ve kur/enflasyon ilişkisinin yüksekliği nedeniyle kur riskini iyi ayarlarken aynı zamanda dövizin orta vade yönüne göre ithalata dayalı stoğu da iyi ayarlamak zorundayız. Yüksek kurla alınan stokların gerçekten kâr ettirip ettirilmediği iyi incelenmeli.

Önümüzdeki dönem global yavaşlama nedeniyle fiyat artışlarının zor olabileceği bir dönem. Yani normal piyasa koşullarında enflasyonun düşmeğe devam etmesi son derece doğal olacak. Ancak kurların yatay bir seviyede adeta cetvelle çizilmiş bir hat üzerinde durması, doğal bir piyasa dengesini yansıtmadığı görüntüsü aynı tehlikeyi her an yaşayabiliriz tedirginliğini yaşatıyor. Kurların seviyesi ile ilgili gerek teorik gerekse piyasa uygulayıcıları tarafından değişik yorumlar gelse de şunu unutmamakta fayda var; kurların yükselişi Hazine döviz cinsi borçlarını ciddi şekilde yükseltti. Ancak USD’nin 3 TL’nin üzerinde olması durumunda çok rekabetçi olacağını söyleyenler 7’lere çıkıldığında yabancı alıcıların fiyat kırın taleplerini ne kadar gördüler bilemiyoruz. Tabi bu arada artan kurlar, ihracatçıya kalıcı bir ihracat avantajı sağlasaydı dünya, Türkiye’de üretilen ürünleri almak için kuyruk olurdu. Kısacası USD 10 TL olsa bile böyle bir şey söz konusu değil. Çünkü tüm maliyetler hızla artıyor ve dış alıcılar kur değişimlerinde indirim istiyor.

Yerel seçimler önümüzdeki dönemde bu tarz bir manipülasyon riskinin varlığını hatırlatıyor. Nisan ayına kadar deyim yerindeyse ‘yoğurdu üfleyerek yemenizde’ fayda var.