- Son Dakika

- Gündem

- Ekonomi

- Finans

- Yazarlar

- Sektörel

- Kültür-Sanat

- Dünya

- Teknoloji

- FOTOĞRAF GALERİSİ

- VİDEO GALERİSİ

- e-Gazete

Gelişmelerden haberdar olmak için İstanbul Ticaret Haberleri uygulamasını indirin

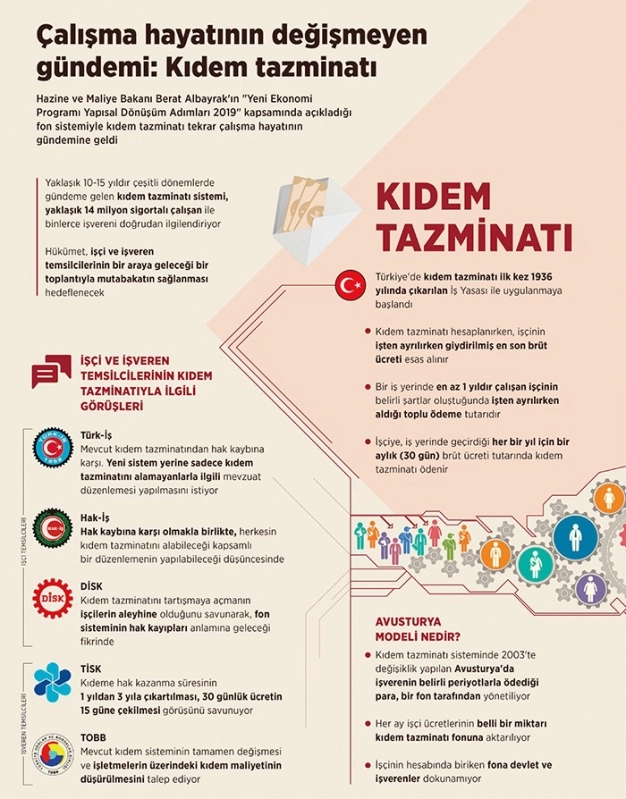

Kıdem tazminatı, yeni sisteme geçilmesi, işçilerin hak kaybı olmaması, işverenlerin ise maliyetlerinin düşürülmesi denklemiyle çalışma hayatının değişmeyen gündemi olmaya devam ediyor. Hükümetin Yeni Ekonomi Programı’nda da yer alan kıdem tazminatı, yaklaşık 14 milyon sigortalı çalışan ile binlerce işvereni doğrudan ilgilendiriyor.

Kıdem tazminatı, yeni sisteme geçilmesi, işçilerin hak kaybı olmaması, işverenlerin ise maliyetlerinin düşürülmesi denklemiyle çalışma hayatının değişmeyen gündemi olmaya devam ediyor. Hükümetin Yeni Ekonomi Programı’nda da yer alan kıdem tazminatı, yaklaşık 14 milyon sigortalı çalışan ile binlerce işvereni doğrudan ilgilendiriyor.

Hazine ve Maliye Bakanı Berat Albayrak’ın Yeni Ekonomi Programı Yapısal Dönüşüm Adımları 2019 kapsamında açıkladığı fon sistemiyle kıdem tazminatı, çalışma hayatının gündemine tekrar geldi. Yaklaşık 15 yıldır çeşitli dönemlerde masaya yatırılan kıdem tazminatında, Avusturya başta olmak üzere çeşitli modeller gündeme getirilmişti.

TARAFLAR BULUŞACAK

Hükümetin Yeni Ekonomi Programı’nda yer alan ve Bakan Albayrak’ın yeni bir sistem açıklamasıyla yeniden başlayan kıdem tazminatı tartışmaları, hükümet, işçi ve işveren temsilcilerinin önümüzdeki günlerde bir araya geleceği toplantıyla farklı bir boyuta taşınacak. Milyonlarca çalışanı ilgilendiren toplantıda, görüş ve taleplerin paylaşılıp taraflar arasında mutabakatın sağlanması hedeflenecek.

HAK KAYBI VE MALİYET

Kıdem tazminatı konusunda gerek işçi gerekse de işveren kesiminin temsilcileri arasında önemli görüş ayrılıkları bulunuyor. Türk-İş ve Hak-İş hak kaybı olmaması konusunda fikir birliğine varırken, yeni sistem konusunda farklı görüşü savunuyor.

Türk-İş, yeni sistem yerine sadece kıdem tazminatını alamayanlarla ilgili mevzuat düzenlemesi yapılmasını isterken, Hak-İş herkesin kıdem tazminatını alabileceği kapsamlı bir düzenlemenin yapılabileceğini belirtiyor.

Mevcut kıdem tazminatı sisteminin sorunları çözmediğini vurgulayan Hak-İş, fon sistemine geçilmesi halinde bunun devlet güvencesinde olması gerektiğini ifade ediyor. DİSK ise kıdem tazminatını tartışmaya açmanın işçilerin aleyhine olduğunu savunarak, fon sisteminin, hak kayıpları anlamına geleceğini ileri sürüyor. Kıdem tazminatıyla ilgili düzenlemeye sıcak bakan işveren sendikası TİSK, kıdeme hak kazanma süresinin 1 yıldan 3 yıla çıkartılması, 30 günlük ücretin 15 güne çekilmesi gerektiğini savunuyor. TOBB’a bağlı odalar ise mevcut kıdem sisteminin tamamen değişmesi ve işletmelerin üzerindeki kıdem maliyetinin düşürülmesini talep ediyor.

YILLIK KIDEM HESABI

Türkiye’de ilk kez 1936’da çıkarılan İş Yasası ile uygulanmaya başlanan kıdem tazminatı, bir iş yerinde en az 1 yıl çalışan işçinin belirli şartlar oluştuğunda işten ayrılırken aldığı toplu ödeme tutarını ifade ediyor.

Kıdem tazminatı hesaplanırken, işçinin işten ayrılırken giydirilmiş en son brüt ücreti esas alınıyor. İşçiye, iş yerinde geçirdiği her bir yıl için bir aylık (30 gün) brüt ücreti tutarında ödeme yapılırken, bu ödemeden sadece damga vergisi kesiliyor.

Bu süre, toplu iş sözleşmelerindeki maddelerden kaynaklı olarak 30 günden fazla olabiliyor.

İşçinin sözleşmesinin, “İşveren tarafından iyi niyet ve ahlak kurallarına aykırılık dışındaki nedenlerle işçi tarafından sağlık, iyi niyet ve ahlak kurallarına aykırılık veya iş yerinde işin durması gibi sebeplerle askerlik görevi nedeniyle emeklilik hakkının elde edilmesi veya bu kapsamda gereken sigortalılık süresi ve prim gününün doldurulmasıyla kadın işçinin evlenmesi ve işçinin ölümü” ile feshi halinde kıdem tazminatı ödeniyor.

AVRUPA’DAN BİR ÖRNEK

Kıdem tazminatı sisteminde 2003’te değişiklik yapılan Avusturya’da işverenin belirli periyotlarla ödediği para, bir fon tarafından yönetiliyor. Avusturya’da çalışanların kıdem tazminatları bir havuzda değil kendileri adına açılan bir hesapta birikiyor. Böylece işçinin hesabında biriken fona devlet ve işverenler dokunamıyor.

Bu modelde, her ay işçi ücretlerinin belli bir miktarı, kıdem tazminatı fonuna aktarılıyor.