- Son Dakika

- Gündem

- Ekonomi

- Finans

- Yazarlar

- Sektörel

- Dünya

- Kültür-Sanat

- Teknoloji

- FOTOĞRAF GALERİSİ

- VİDEO GALERİSİ

- e-Gazete

Gelişmelerden haberdar olmak için İstanbul Ticaret Haberleri uygulamasını indirin

HABER:HAMİT KARDAŞ

İstanbul Ticaret Üniversitesi Finans Enstitüsü Müdürü Doç. Dr. Serkan Çankaya, uluslararası istatistik kuruluşlarından Statisca tarafından dünyanın dört büyük ülkesinde yaşayan hanehalkı üzerinde yapılan ‘COVID-19 Günlük Barometresi’ adlı anket sonuçlarını değerlendirdi. Anketlerin iş dünyasının karar verme süreçlerine yön verebilmek adına günlük olarak güncellendiğini kaydeden Doç. Dr. Çankaya, bireylerin davranışsal etkilerine ilişkin de önemli ipuçlarını ortaya koyduğunun altını çizdi.

İstanbul Ticaret Üniversitesi Finans Enstitüsü Müdürü Doç. Dr. Serkan Çankaya, uluslararası istatistik kuruluşlarından Statisca tarafından dünyanın dört büyük ülkesinde yaşayan hanehalkı üzerinde yapılan ‘COVID-19 Günlük Barometresi’ adlı anket sonuçlarını değerlendirdi. Anketlerin iş dünyasının karar verme süreçlerine yön verebilmek adına günlük olarak güncellendiğini kaydeden Doç. Dr. Çankaya, bireylerin davranışsal etkilerine ilişkin de önemli ipuçlarını ortaya koyduğunun altını çizdi.

YİYECEK KITLIĞI KAYGISI

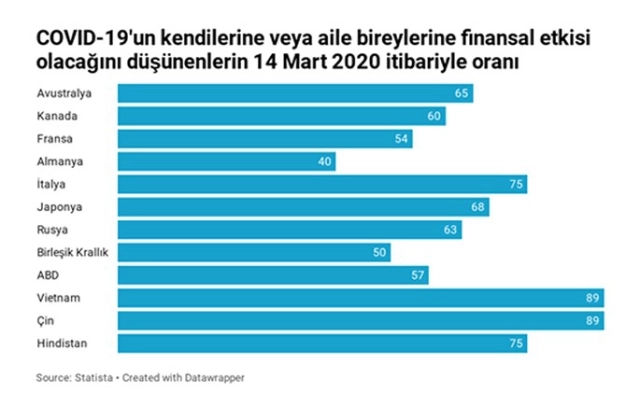

Ankete göre, aile bireylerinin sağlığı hakkında duyulan kaygı ile ülke ekonomisi hakkında duyulan endişenin, özellikle Çin ve ABD’de eşit seviyede olduğunu ifade eden Doç. Dr. Çankaya, “Çin ve ABD’deki katılımcıların, ülkelerinin ekonomik istikrarı açısından duydukları kaygı oldukça yakın seviyelerde. İki ülkedeki kaygı, Almanya ve Birleşik Krallık sonuçlarına göre daha yüksek seyrediyor. Dünyanın en büyük ekonomilerinden ABD’nin yiyecek kıtlığı kaygısının en çok hissedilen ülke olması ilgi çekici. Çin’de ise iş güvenliği endişesi en belirgin seviyede” dedi.

TOPLUM SOSYOLOJİSİ HAKİM

TOPLUM SOSYOLOJİSİ HAKİM

Geleneksel iktisat ve finans teorilerinin özellikle içinde bulunduğumuz kriz dönemlerini doğru bir şekilde modelleyemediğinin görüldüğünü belirten Doç. Dr. Çankaya, “Ancak bireylerin koronavirüs salgınını algılayışı finansal piyasalara oldukça güçlü bir şekilde yansıdı. Belirsizliğin zirve yaptığı kriz dönemlerinde akademik çevrelerde ve piyasalarda davranışsal iktisat ve davranışsal finans yaklaşımları, gerek bireysel gerekse kurumsal yatırımcı çevrelerinde oldukça ilgi çekiyor. Bu akıma göre yatırımcılar geleneksel teorinin ileri sürdüğü gibi her zaman rasyonel kararlar almıyor. Bu kararlarda bireylerin psikolojik faktörleri ve toplum sosyolojisi etkin oluyor” diye konuştu.

ÇİFTE KRİZE DÖNÜŞTÜ

ÇİFTE KRİZE DÖNÜŞTÜ

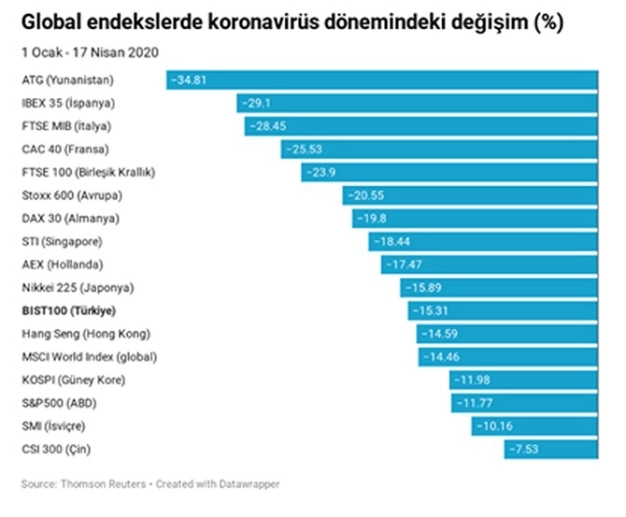

Hisse senedi piyasalarında spekülatif kriz dönemlerinde etkili olan psikolojik faktörlere de dikkat çeken Doç. Dr. Çankaya, sözlerini şöyle sürdürdü: “Yatırımcılarda oluşan güven yoksunluğu ortamının diğer yatırımcılar tarafından beslenerek yayılması, hisse fiyatlarının düşmesine sebep olur. Korku ve panik ortamı ile hisse sahibi yatırımcıların duyduğu pişmanlık, durumun daha kötüleşeceği beklentisi ve daha alt seviyelerde satamama endişesi, ikinci bir satış dalgası ile neticelenebilir. Piyasa katılımcılarının sürecin normalize olmasına yönelik algısına bağlı olarak toparlanma, ülke hisse senedi piyasalarına göre farklılık gösterir. Ancak bu tip bir kriz daha önce örneğine çok rastlamadığımız bir yapıya sahip. Her ne kadar sağlık krizi olarak başlamış olsa da global bir ekonomik krize evrilip adeta çifte kriz halini aldı.”

KRİZİN MUCİZEVİ BİR İLACI YOK!

KRİZİN MUCİZEVİ BİR İLACI YOK!

Davranışsal ekonominin duayenlerinden Robert Shiller’in içinde bulunduğumuz krizi 1929 Büyük Buhranı dönemine benzettiğini hatırlatan Doç. Dr. Çankaya, şöyle konuştu: “Shiller’e göre bu kriz kollektif hafızada on yıllar boyunca yer ederek insanları daha çok riskten kaçınır hale getirebilecek. Yatırımcıların bu tutumu, hisse senedi değerlemelerinin daha düşük seyretmesine sebep olabilecek. Özetle, içinde bulunduğumuz bu zor dönemin mucizevi bir ilacı yok. Elden geldiği ölçüde her türlü bilgiyi ve faktörü, alacağımız finansal kararlara dahil ederek sükunet içerisinde, sağduyu ile optimum kararlar vermeye gayret etmek önem arz ediyor.”

RAPORLARDA DAVRANIŞSAL BOYUTA DA YER VERİLMELİ

Piyasalarda belirsizliğin arttığı dönemlerde sakinliği koruyup duygusal tepki vermemenin oldukça güç olduğunu vurgulayan Doç. Dr. Serkan Çankaya, “Günümüzde yatırımcı raporları geleneksel anlayışla hazırlanıyor. Raporlarda davranışsal boyuta daha fazla yer verilmesi halinde daha doğru finansal kararlar alınması mümkün olacak” dedi.