- Son Dakika

- Gündem

- Ekonomi

- Finans

- Yazarlar

- Sektörel

- Dünya

- Kültür-Sanat

- Teknoloji

- FOTOĞRAF GALERİSİ

- VİDEO GALERİSİ

- e-Gazete

Gelişmelerden haberdar olmak için İstanbul Ticaret Haberleri uygulamasını indirin

HABER: ŞEREF KILIÇLI

HABER: ŞEREF KILIÇLI

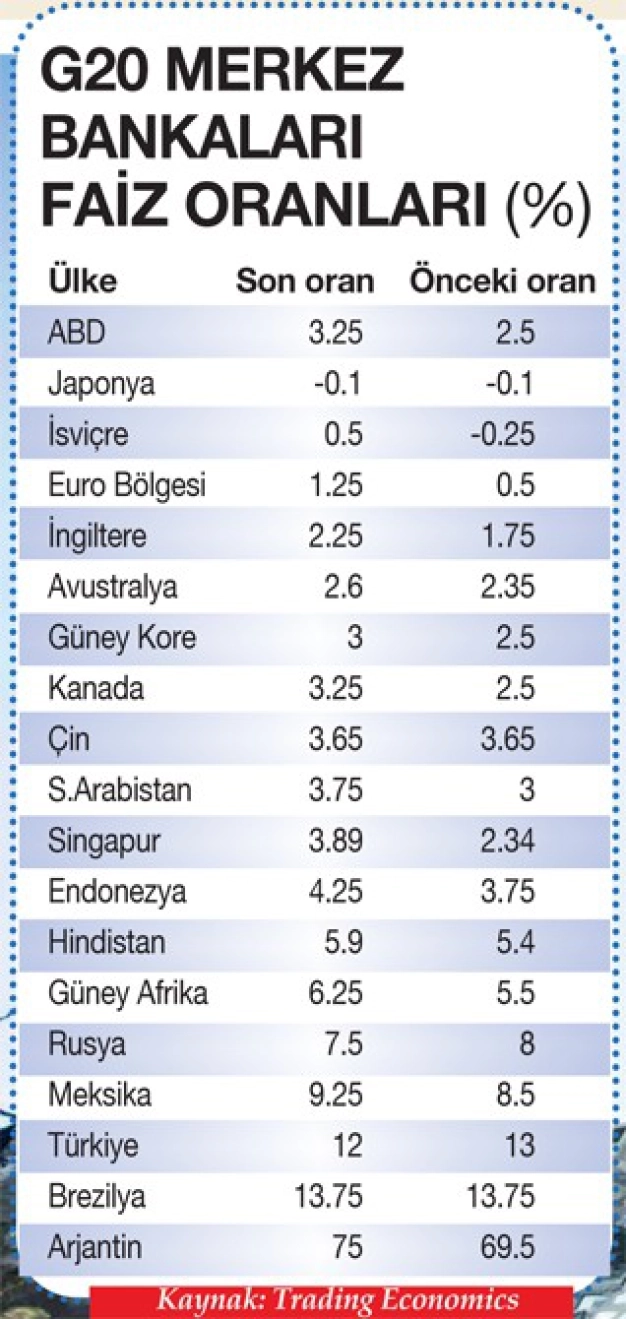

ABD Merkez Bankası Fed’in gerek hızlı faiz artırımları gerek pandemi döneminde 4.2 trilyon dolardan 8.9 trilyon dolara yükselen bilançosunu küçültmeye başlaması, küresel ekonomiyi de derinden etkiliyor. ABD ekonomisinin ve finansal piyasalarının büyüklüğü, doların dünyadaki en önemli rezerv para birimi olması ve dolar basma yetkisinin de Fed’in elinde bulunması, bu etkinin en önemli sebepleri arasında. ABD ekonomisindeki para politikası değişiklikleri, aynı zamanda diğer ülkelerin ekonomilerini de borsa endekslerinden merkez bankası politikalarına, ticaret hacminden döviz kurlarına kadar çok geniş bir perspektifte ilgilendiriyor.

DÜNYA BANKASI’NIN UYARISI

DÜNYA BANKASI’NIN UYARISI

Fed başta olmak üzere birçok ülkenin merkez bankalarının faiz artırımlarına gitmesi, Uluslararası Para Fonu (IMF) ile Dünya Bankası yıllık toplantısına da damgasını vurdu. Dünya Bankası Başkanı David Malpass, ortak toplantıda yaptığı konuşmada, birçok gelişmekte olan ülkede para birimlerinin değer kaybetmesinin ülkeler için borç seviyelerinin giderek daha fazla yük haline gelmesi anlamını taşıdığını belirterek, faiz oranlarındaki artışın bunu ağırlaştırdığını söyledi. Mallpass, gelecek bir resesyon riski ve gerçek bir tehlikenin var olduğunu da kaydetti.

IMF’NİN HASAR TAHMİNİ

IMF’NİN HASAR TAHMİNİ

IMF Başkanı Kristalina Georgieva ise resesyon riskinin arttığı konusunda hemfikir olduklarının altını çizerek, dünya ekonomisinin yaklaşık üçte birinin bu yıl veya gelecek yıl art arda en az iki çeyrek negatif büyüme göstereceğini hesapladıklarını ifade etti. Georgieva, dünya ekonomisindeki yavaşlamanın 2026’ya kadar yaklaşık 4 trilyon dolarlık kayba neden olmasını beklediklerini de belirtti. Georgieva, ayrıca toplantı öncesinde yaptığı bir başka açıklamada, Fed’e politikalarında son derece ihtiyatlı ve dünyanın geri kalanı üzerindeki etkisine karşı dikkatli olma çağrısında bulundu ve Fed’in sorumluluğunun çok yüksek olduğunu söyledi.

BÜYÜMEDEN TAVİZ VERİLDİ

Uluslararası kuruluşların faiz artırımları konusundaki açıklamalarını İstanbul Ticaret’e değerlendiren İstanbul Üniversitesi İktisat Fakültesi Öğretim Üyesi Prof. Dr. Arif Yavuz, Fed ile AB Merkez Bankası ECB’nin enflasyonu düşürmek için faiz artırmaya başlamakla büyümeden taviz verdiğini söyledi. UNCTAD, IMF ve Dünya Bankası’nın uyarılarının doğru olduğunu belirten Yavuz, “Yüksek faiz artış oranları ekonomik durgunluğa neden olacaktır. Ekonomik resesyon ihtimali yüksek iken bu faiz artışının sonlandırılması ve hatta faiz indirimine gidilmesi gerekir” dedi.

BELİRLEYİCİ OLAN EMTİA

“Fed ve AB Merkez Bankası ECB’nin faiz artırması enflasyonu düşürür mü?” sorusuna cevabı bulmak için enflasyonun esas nedenine bakmak gerektiğine de dikkat çeken Prof. Dr. Arif Yavuz, şunları söyledi: “Enflasyonun esas artış nedeni emtia fiyatlarının artışı. Yani maliyet yönlü enflasyon mevcut. Bu nedenle Fed’in ve ECB’nin faiz artırmasının enflasyonun düşmesinde etkisinin az olacağını öngörüyorum. Esas itibariyle emtia fiyatlarının düşüşü enflasyonu düşürecektir.”

TÜRKİYE’NİN FAİZ İNDİRİMLERİ

TÜRKİYE’NİN FAİZ İNDİRİMLERİ

Türkiye Cumhuriyet Merkez Bankası’nın birçok merkez bankasının aksine faiz indirimine gitmesi konusunda ise Prof. Dr. Arif Yavuz, şu analizi yaptı: “Hiçbir ülke ve ekonomi faizin yüksek olmasını istemez. Yüksek faiz oranları yatırımı dolayısıyla üretim, istihdam ve ihracatı engeller. Ülkemizde faizin düşürülmesi ve düşük olması tabii ki arzu edilen bir durum. Ancak iki sorun mevcut. Birinci sorun, Merkez Bankası’nın faizi düşürmesi piyasaya yansımıyor. Bu durumun düzelmesi ve piyasada da faizlerin düşmesi gerekiyor. İkinci sorun ise faizin düşürülmesi ve eksi reel faiz verilmesi TL’nin dolara gitmesine neden oluyor. Bu da dövizin artışına ve enflasyona sebep oluyor.”

FED: ENFLASYON HEDEFİMİZ YÜZDE 2

FED: ENFLASYON HEDEFİMİZ YÜZDE 2

Fed, ABD’de enflasyonun yüzde 7.9 ile 1982’den beri en yüksek seviyeye ulaşmasını gerekçe göstererek 16 Mart’tan itibaren hızlı bir faiz artırımına yöneldi. Fed Başkanı Jerome Powell ise ağustos ayında Jackson Hole’de yaptığı konuşmada, enflasyondaki yükselişin küresel arz sorunları ve güçlü talepten kaynaklandığını belirterek, mevcut para politikalarını şöyle anlatmıştı: ”Fed olarak öncelikli görevimiz fiyat istikrarını sağlamak. Enflasyon yüksekken ekonomi tam potansiyeline ulaşamaz. Enflasyon hedefimiz yüzde 2 ve bir süre sıkı para politikasını korumamız gerekecek. Enflasyonu düşürürken daha yüksek faiz oranları, daha yavaş büyüme ve daha yumuşak işgücü piyasası hem şirketlere hem de hane halkına biraz acı verecektir. Bunlar enflasyonu düşürmenin talihsiz maliyetleri. Ancak fiyat istikrarının yeniden sağlanamaması çok daha büyük bir acı anlamına gelir.”

BM: RESESYON HALEN ÖNLENEBİLİR

Fed faiz artırımlarına enflasyonu gerekçe gösterirken Birleşmiş Milletler Ticaret ve Kalkınma Konferansı (UNCTAD) ise yayınladığı son raporda uygulanan para politikasını eleştirdi. UNCTAD, başta Fed ve Avrupa Merkez Bankası (ECB) olmak üzere gelişmiş ülkelerdeki merkez bankalarının faizleri artırmaya devam etmesinin küresel ekonomiyi resesyona ve ardından uzun süreli durgunluğa itme riski taşıdığına dikkat çekti. UNCTAD’ın raporunda, ABD’deki bu yılki faiz artışlarının Çin hariç gelişmekte olan ülkeler için gelirde tahmini 360 milyar dolarlık azalmaya ve ileride daha fazla soruna neden olabileceği de kaydedildi. UNCTAD Genel Sekreteri Rebeca Grynspan ise öngörülen küresel resesyonun önlenmesi için hâlâ zaman olduğunu belirterek, gelişmiş ülkelere mali politikalarını bu doğrultuda yeniden düzenleme daveti yaptı.

OPEC+ KARARINDA FAİZ VURGUSU

Faiz artışlarının bir başka yansıması da petrol üretiminde düşüş kararı oldu. OPEC+ grubu, 5 Ekim’de gerçekleştirdikleri toplantının ardından günlük petrol üretimini kasım ayından itibaren 2 milyon varil azaltma kararı aldıklarını açıkladı. Kararla ilgili değerlendirmede bulunan Suudi Arabistan Enerji Bakanı Prens Abdulaziz bin Salman, günlük petrol üretiminde 2 milyon varil üretim kısıntısının Batılı ülkelerde artan faizler ve zayıflayan küresel ekonomiye yanıt için gerekli bir adım olduğunu söyledi. Salman, dünyanın önde gelen merkez bankalarının yüksek enflasyon ile mücadele için faiz artırdıkları ortamda proaktif davranılmasına ihtiyaç olduğunu da belirtti.